加密领域的“飞轮效应”奇迹 Sonic:如何通过 1.9 亿空投和 FeeM 模型实现逆袭

转载于 chaincatcher

2025-03-06·1月前作者:@arndxt_xo

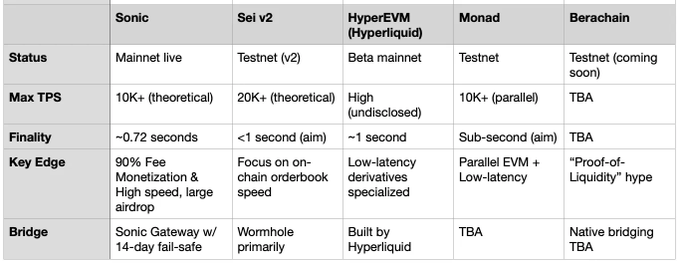

在众多区块链项目中,“Sonic”是最被低估的逆袭者。当 Sei、Berachain 和 Monad 还停留在测试网阶段时,Sonic 已经上线,拥有超过 80 年的运营资金储备,正在迅速积累 TVL(总锁定价值),并以其他链从未尝试过的方式奖励开发者。

Sonic 具备 “10,000+ TPS”(每秒交易数)、“亚秒级最终确认时间”,以及独特的 “FeeM 模型”(将 90% 的 Gas 费用返还给开发者),正在构建一个 DeFi 飞轮效应。此外,Sonic 还推出了 “1.9 亿美元” 的空投计划,吸引了大量 DeFi 开发者和收益农场主。

本文将深入探讨 Sonic 的背景、技术优势、代币经济模型以及如何通过参与生态获得高达 “145,000% 的年化收益率(APY)”。

1. 背景与起源

2024 年底,Fantom 正式更名为 “@SonicLabs”,重新回归 Layer-1(L1)战场,专注于速度、生态激励和跨链互操作性。短短几个月内,Sonic 的 TVL 迅速增长,众多新协议纷纷选择在其链上启动。更引人注目的是 Sonic 即将推出的 “1.9 亿枚 $S 代币空投”,这一催化剂吸引了大量 DeFi 开发者和收益农场主。

Sonic 的独特之处

- 已上线并运行:Sonic 已经处理真实交易、拥有真实流动性和用户,而 Sei、Berachain 和 Monad 仍处于测试网阶段。

- 开发者友好:通过 FeeM 模型,Sonic 将 90% 的 Gas 费用返还给 dApp 开发者,激励开发者构建高使用率的应用。

- 巨额空投:1.9 亿枚 $S 代币将空投给用户,奖励包括质押、提供流动性(LP)和参与生态活动。

- DeFi 最佳实践的改进:Sonic 采用并改进了 ve(3,3) 模型,同时集成了最先进的 EVM 扩展技术。

2. DeFi 飞轮效应

DeFi 飞轮效应的核心在于资本部署与价值实现之间的时间错配:

1. 流动性进入→ 价格上涨 → 更多用户涌入。

2. 早期参与者获得奖励→ 更多用户加入 → 生态增长启动。

3. 新参与者持有、质押或复投→ 飞轮持续运转。

2022 年,DeFi 领域的重量级人物 Andre Cronje(Yearn Finance 的创始人)通过 Fantom 上的 Solidly 交易所推出了 “ve(3,3) 模型”。这一模型结合了 Curve Finance 的 veToken 机制和 Olympus DAO 的 (3,3) 博弈论,旨在通过长期锁定代币来减少抛压并奖励流动性提供者。

然而,飞轮效应并非永续。当流动性增长放缓,早期参与者开始退出时,飞轮效应就会减弱。而 Sonic 的出现,正是为了解决这一问题。

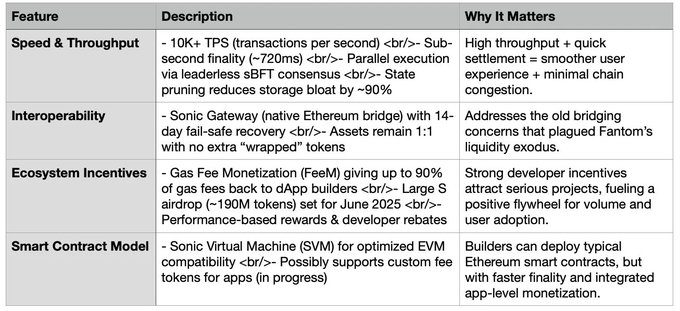

3. Sonic 的技术优势

1. 速度

- 高吞吐量:10,000+ TPS,适合大规模 DeFi 和 GameFi 应用。

- 并行执行:通过无领导者的 sBFT 共识机制,Sonic 能够并行处理交易,提升速度并保持安全性。

- 动态 Gas 模型:根据需求自动调整 Gas 费用,确保高流量场景下的低费用。

2. 互操作性

- Sonic Gateway:无需依赖第三方的原生跨链桥,减少中心化风险。

- 故障恢复系统:即使网络或桥接器离线,用户仍可找回资产。

- 1:1 资产支持:跨链资产无需包装,直接保持原生价值。

3. 激励机制

- FeeM 模型:开发者获得 90% 的交易费用,激励构建高使用率的 dApp。

- 200M $S 空投:通过 Sonic Innovator Fund 分配,用户通过参与生态活动(如提供流动性、治理)获得空投。

4. 智能合约

- Sonic 虚拟机(SVM):优化以太坊智能合约执行,降低 Gas 费用。

- 自定义 Gas 代币:dApp 可以使用自己的代币支付 Gas 费用,提升用户体验。

4. 代币经济与空投机制

$S 是 Sonic 网络的原生代币,具有以下功能:

- 交易费用:用于支付 Gas 费用。

- 验证者操作:运行验证节点需要 $S。

- 质押:用户可以通过质押 $S 获得奖励。

- 治理:代币持有者可以参与协议治理。

通胀与销毁机制

- 线性通胀模型:每年 1.5% 的通胀率,持续 6 年,用于生态发展。

- 销毁机制:未使用的通胀代币将被销毁,确保代币供应的可控性。

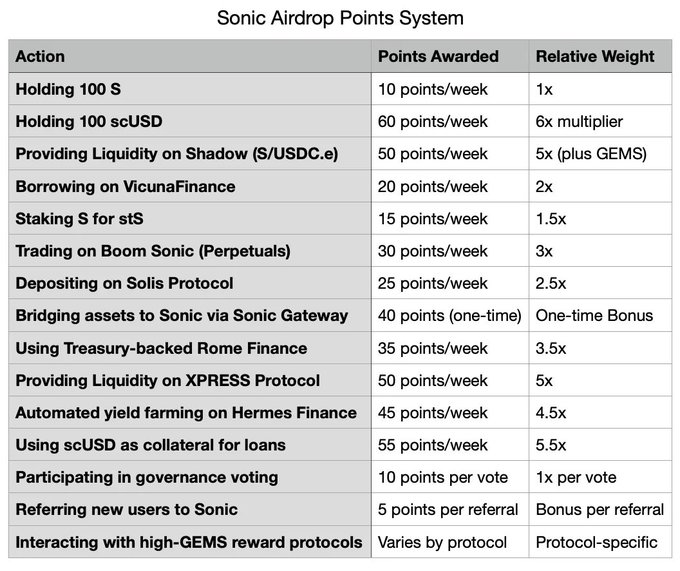

1.9 亿 $S 空投(2025 年 6 月)

- 目的:吸引新用户,奖励早期参与者,刺激 DeFi 使用。

- 积分系统:用户通过持有资产、参与 dApp 活动(如流动性提供、借贷)获得积分。

- 归属期:25% 的空投可立即领取,剩余部分在 9 个月内逐步释放。

5. 生态与 DeFi 协议

Sonic 生态中已经涌现出一批领先的 DeFi 项目:

Shadow on Sonic:采用 x(3,3) 模型的集中流动性 DEX,TVL 超过 1 亿美元。

Stout:借贷协议,与 scUSD 等稳定资产协同。

Boom Sonic:专注于高级交易功能的永续合约 DEX。

Snake、EGGS、Vicuna Finance:提供高 APR 的流动性挖矿和借贷机会。

6. 收益机会

Sonic 为 DeFi 农场主提供了丰富的收益机会:

- 高 APR DEX 挖矿:如 S/USDC.e 或 USDC.e/EGGS 交易对,APR 可达 1000% 以上。

- 借贷与流动性质押:通过 MySonic 或第三方 LSD 提供商质押 $S,获得 5-8% 的 APR。

- 空投倍增:通过协议特定的 GEMS 奖励,进一步提升空投积分。

7. 与其他 L1 的对比

Sonic 在新一代高速 EVM L1 中具有显著的先发优势。当竞争对手还在测试网阶段时,Sonic 已经吸引了真实的流动性和用户。其高吞吐量、亚秒级最终确认时间和开发者激励机制,使其在 DeFi 多链未来中占据一席之地。

8. 结论与展望

Sonic 通过高吞吐量、开发者激励和安全的跨链桥接,试图重现 Fantom 的成功并超越它。短期内,Sonic 凭借其实时使用、新鲜流动性和并行 EVM 执行的优势,在竞争中占据上风。然而,2025 年 6 月空投后的可持续性仍是其最大的挑战。如果用户活动和开发者信心能够持续,Sonic 有望在 DeFi 的多链未来中占据重要地位。

panewslab

panewslab

jinse

jinse